令和5年(2023年)から始まったインボイス制度

今更ですが、免税事業者のまま事業を開始した経緯を記事にしてみました。

さて、そもそもインボイスですが?

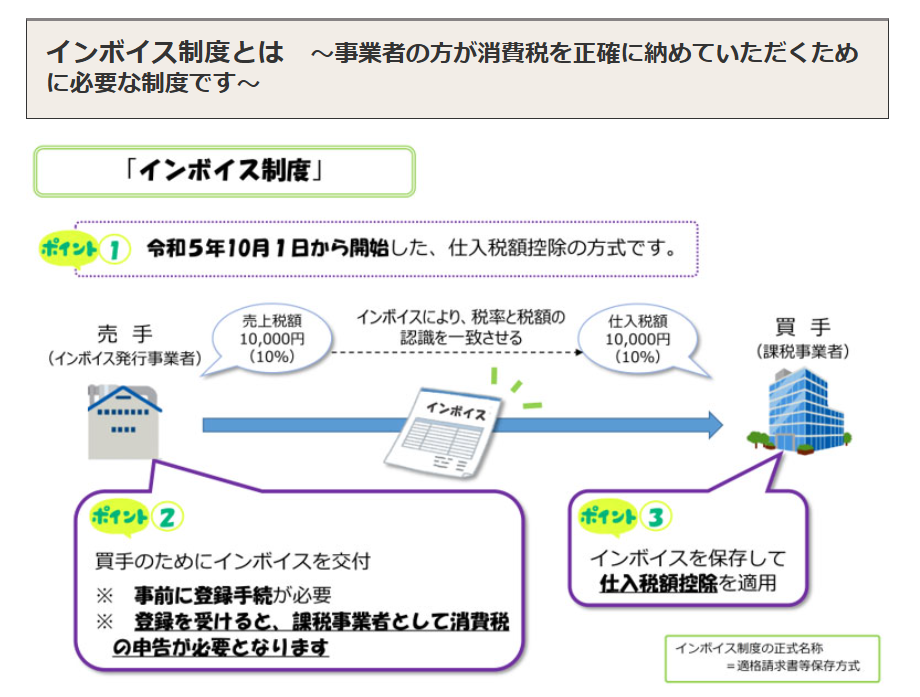

国税庁のホームページから引用する

とあり、なんともわかりづらいが、消費税をちゃんと納めてほしいという、国の制度だ。

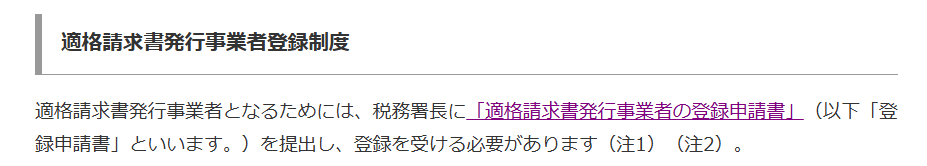

では、上記説明にもあるが、インボイス発行事業者とは

こちらも国税庁のホームページから引用する

要するに、インボイス発行事業者=適格請求書発行事業者である。

では、だれがインボイス発行事業者にならなといけないのか?

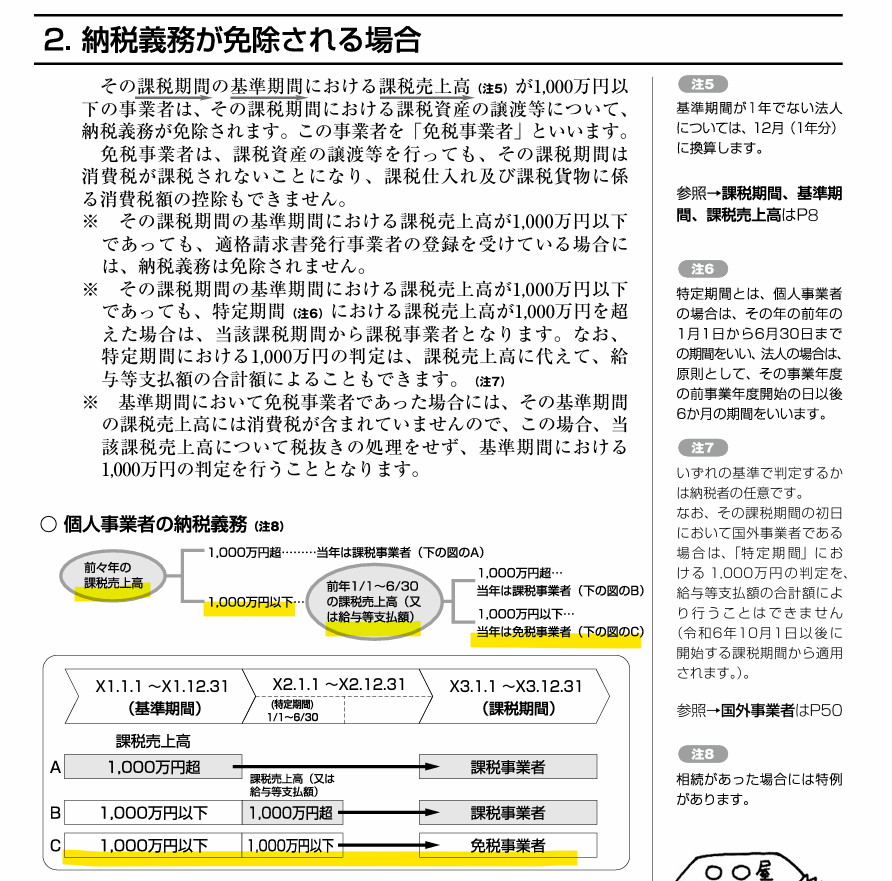

これも国税庁のパンフレット・資料を引用する。

前々年の課税売上高が1000万円を超えていたらインボイス登録して消費税を課税しなければならないが、前々年の課税売上高が1000万以下なら免税事業者のままでいい。

さらには、資料をよく見ると、以下の通り、新規に開業した場合は、免税事業者のままでもいいようだ

2023年にインボイス制度が始まる10月ころは、誰もがインボイス登録しないといけないような雰囲気ではあった。

ところで、インボイス登録者と免税事業者のメリットデメリットは何だろう🤔と少し考えてみる

(これはあくまでも個人的な見解ですので間違っていたらごめんなさい)

インボイス登録者のメリット

適格請求書発行事業者であることで、インボイス登録番号を請求書に記載できる。

それを受け取った事業者は、仕入れ税額から差し引くことができる。

インボイス登録者のデメリット

売上税額や仕入れ税額の計算が面倒

確定申告とは別に消費税申請が必要

免税事業者のメリット

請求した消費税はそのまま売上にできる

消費税計算をしないでいい

消費税申告をしないでいい

免税事業者のデメリット

免税事業者からの消費税請求額は、売り上げの消費税から差し引くことができないため、発注者の負担が増える。そのため、発注者から敬遠される恐れがある。

さて、話を戻す。

メリデメでも記載したが、

自分が、免税事業者のままでいることで、私に発注する事業者にデメリットが生じることは否めない。

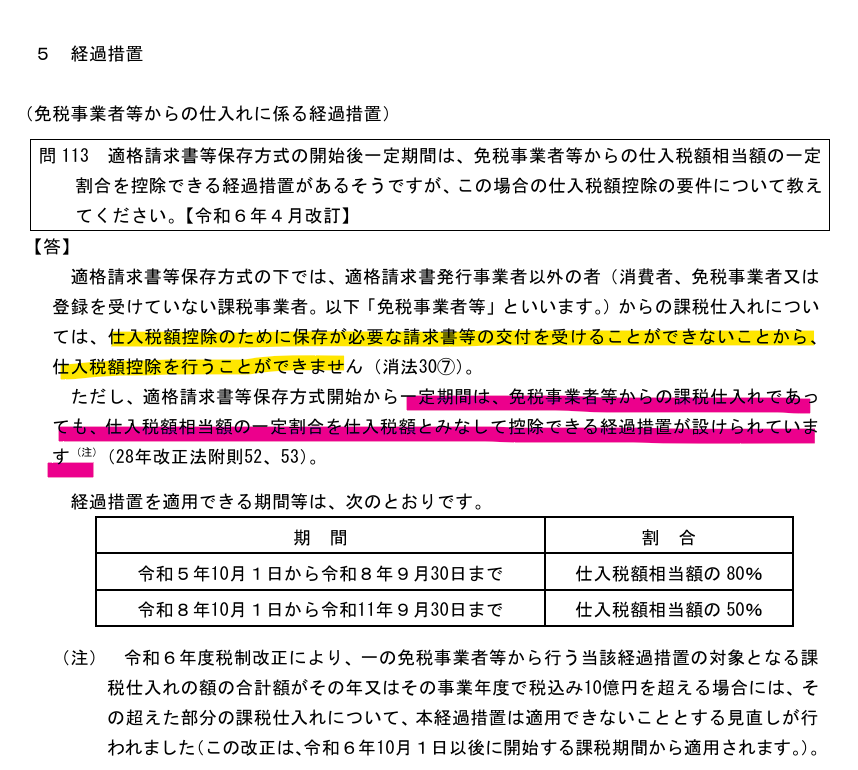

これも国税庁の資料から引用する

ここからが本題だ

自分は、令和6年(2024年)から事業を始めることもあり、免税事業者ままで行くことを前提に、発注をいただく会社の方と交渉し、免税事業者まま、免税事業者に対して発注をいただくこいとを了承いただいた。

私は、ここまで入念に調べ、「免税事業者のままで事業を開始したい」とお願いしたところ、相手の方からは「それでは請求に消費税は加えられない」と言われた。

その方も、会計計算などは税理士に任せているようで、インボイス制度のことは正しく理解できていないようだ。「消費税を請求できない」と言われ、私をだまして支払いを安くしようと企んでいるとさえ思ってしまった。

ただ私は、書籍やインターネットで調べていたこともあり、

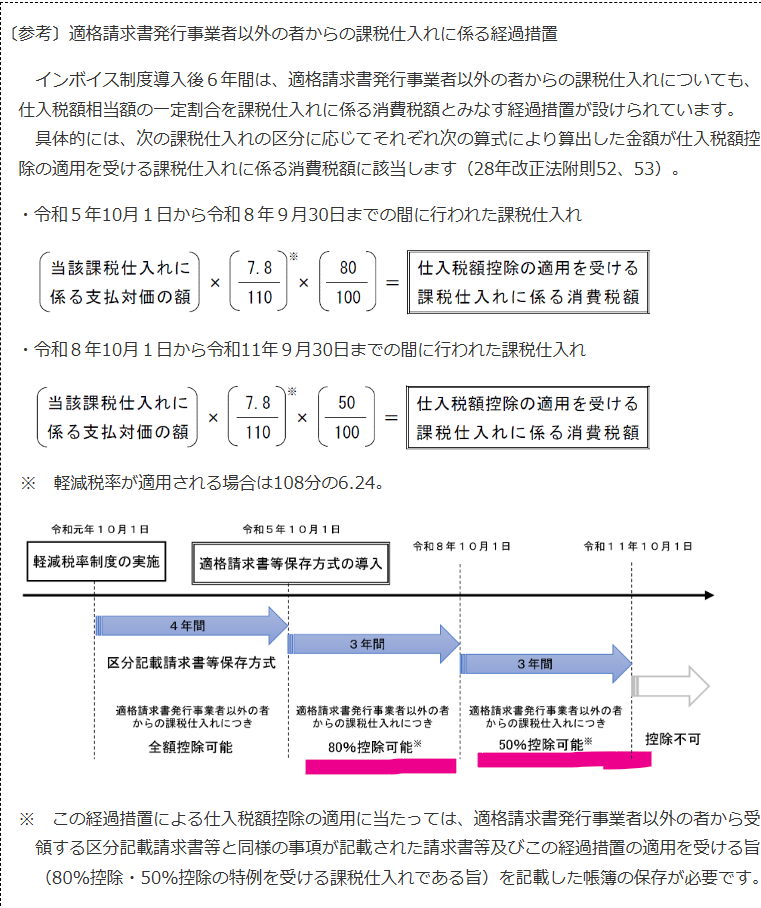

「免税事業者でも消費税は請求しても問題ない。私が免税事業者であることで、御社が被るデメリットは、経過措置が適用される期間は、最初の3年間は消費税の20%、その後の3年間は消費税の50%である」ことを説明した。

こちらも国税庁のホームページから引用する

要するに、免税事業者(適格請求書発行事業者以外)から請求された消費税は、売上の消費税から引くことはでいないが、経過措置期間中、最初の3年は80%、その後の3年間は50%控除可能なのである。

このことを資料を用いて説明し、それを聞いた相手も税理士に確認をして納得いただき、無事消費税を請求できる契約を結ぶことができた。

以上、私が免税事業者で発注をいただいた経緯を簡単に記載しましたが、いかがでしたでしょうか。

これを最後まで読んでいただいた方に感謝するとともに、

これから個人事業主になる方はしっかり自分の立場やお客様の立場を考えて、免税事業者で事業を行うのか、インボイス登録をするのかを決めることをお薦めします。

また、すでにインボイス登録をした方で、免税事業者に戻りたいという方もいらっしゃると思いますが、取りやめることもできるので、その方法はご自身で調べるて対応すること強くお薦めします。

ビークル・データ・ロガー

Ninja乗りのnorinorderが車両の維持費を記録するため独自のサイトを作成しました。

norinoriderは広告収入で収益を得ておりますので、ご利用いただく皆様には費用は掛かりません。

多くの皆様にお使いいただけますと幸いです。