2024年1月に個人事業主の開業届を出し、2026年1月より3年目に入る

健康保険は、会社員の時に加入してた健康保険組合の保険を任意継続していたが、任意継続の期間は最大2年間なので2年が経過すると自動的に退会となる

任意継続にしていた理由は、子供がいたからであるが、詳しくは過去の記事を見ていただきたい。

筆者が個人事業主になってから、国民健康健康保険に切り替わるまでの経過はこの通り

- 2024年1月 開業し会社員のときの健康保険組合に任意継続(1年目)

- 2025年1月~12月任意継続(2年目)

- 2026年1月 国民健康保険に切り替え

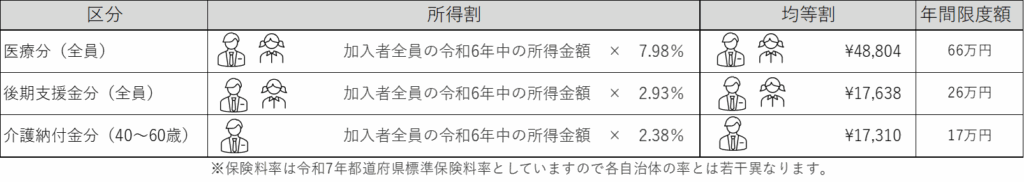

国民健康保険料は、前年の所得(1月~12月)と人数で決まり、所得割・均等割・(平等割)・(資産割)の合算が保険料となる。※平等割、資産割は市区町村によって計算されない(0円)

計算方法を表にするとこのようになり、筆者と大学生の子供を例に適用箇所を示す

参考資料:東京都保健医療局 令和7年度確定係数に基づく標準保険料率

所得については、以下の収入も計算に含めて計算する。

- 給与所得(事業専従者給与等を含む)

- 雑所得(公的年金所得を含む)

- 利子所得

- 配当所得(申告分離課税の場合のみ)

- 不動産所得

- 事業所得(営業・農業等)

- 総合短期譲渡所得総合長期譲渡所得(土地・建物以外の財産を売却したときの所得)

- 分離短期譲渡所得分離長期譲渡所得(土地・建物等を売却した時の所得で、特別控除後の金額)

- 株式等に係る譲渡所得(注釈)

- 一時所得

- 山林所得

また、

計算対象となる所得は、配偶者控除・扶養控除・社会保険料控除・医療費控除等の各種所得控除や、住宅借入金等特別控除(住宅ローン控除)等の各種税額控除、雑損失の控除は適用されません。

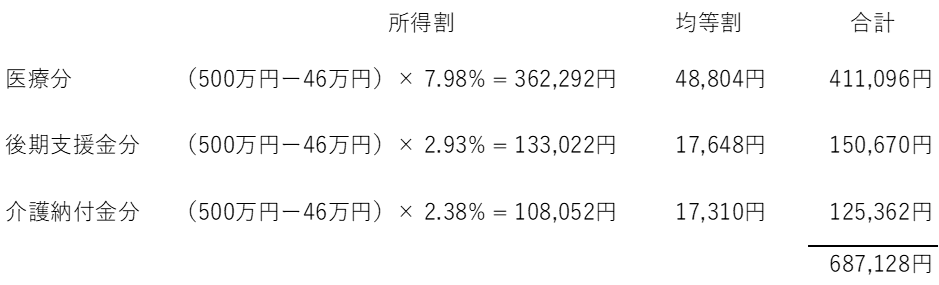

所得金額を仮に500万円として保険料額計算してみると

【筆者(父)】

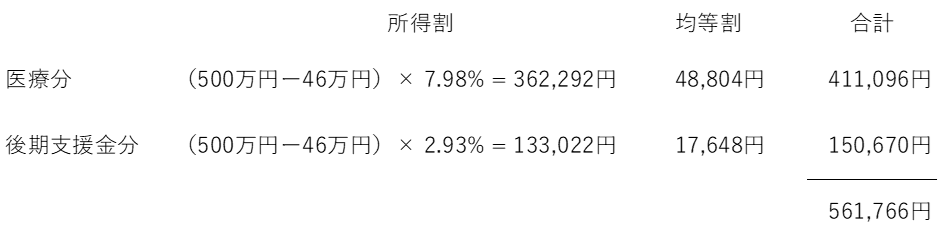

【大学生(子)】

どうだろう、実際は所得と住んでいる自治体によって変わるが、合計1,248,894円ととんでもない額だ。

ただし、世帯の限度額が決まっており、収入が2,400万円以下であれば、2025年度より109万円となるようです。

この額を考えると、国民健康保険は一人ずつにかかってくるので会社員の社会保険料のほうが圧倒的に有利だろう。

この保険料を少しでも減らす工夫として、青色申告特別控除(最大65万円)と経営セーフティ共済(最大20万/月)は計算対象の所得から引くことができる。これらをしっかり活用し、経費計上ができるものは計上して計算対象の所得を減らすことを強くお勧めします。

もし、皆さんも個人事業主になるのであれば、健康保険については、任意継続や法人化と比較してお得な方を選択されることを強くお勧めします。

にほんブログ村

ここまで読んでいただきありがとうございます。

少しでも個人事業主を目指している方や、現役の個人事業主の方のお力になれますと幸いです。

ビークル・データ・ロガー

Ninja乗りのnorinorderが車両の維持費を記録するため独自のサイトを作成しました。

norinoriderは広告収入で収益を得ておりますので、ご利用いただく皆様には費用は掛かりません。

多くの皆様にお使いいただけますと幸いです。